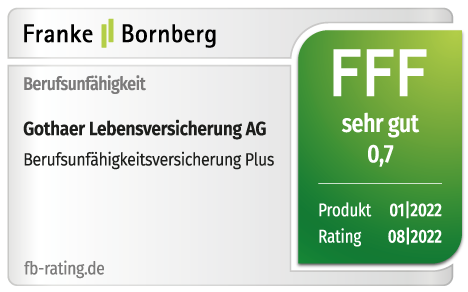

Voller Schutz mit Bestnoten und besonders günstigen Preisen

Selbstständige Berufsunfähigkeitsversicherung Plus

Bisher hat nur etwa jeder vierte Berufstätige eine SBU abgeschlossen. Damit bietet dieser Zukunftsmarkt ein großes Vertriebspotenzial. Sichern Sie Ihre Kund*innen mit der Gothaer SBU Plus flexibel ab - ein ganzes Arbeitsleben lang.

- Jetzt neu: SBU für junge Leute mit reduzierten Gesundheitsangaben möglich. Bis zu 5% Beitragsdynamik jährlich für Studierende möglich.

Vertriebsunterstützung für die Selbstständige Berufsunfähigkeitsversicherung Plus

Verkaufsargumente

Verkaufsargumente

Die Highlights im Überblick:

- Voller Berufsunfähigkeitsschutz zu besonders günstigen Beiträgen

- Starteroption: Reduzierte Startbeiträge für Einsteiger*innen.

- Erhöhung bei Berufsstart: Verdoppelung der BU-Rente bei Berufseintritt ohne erneute Risikoprüfung möglich.

- Flexible Anpassung ohne erneute Risikoprüfung bei bestimmten Anlässen möglich, z. B. Heirat, Geburt eines Kindes, berufliche Veränderung oder Wegfall der GKV-Pflicht.

- Besserstellung im selben Vertrag bei Änderung des Berufs. Eine Schlechterstellung ist ausgeschlossen.

- Verlängerungsoption ohne erneute Risikoprüfung bei Anhebung des gesetzlichen Renteneintrittsalters.

- Zinslose Stundung möglich: Für bis zu 24 Monate – und das bei vollem Versicherungsschutz.

- NEU: Viele neue Erhöhungsanlässe ohne erneute Risikoprüfung:

- Erhöhung der Inflationsrate innerhalb eines Jahres um 6%,

- Tod des Ehe- oder eingetragenen Lebenspartners

- erstmalige Aufnahme einer Ausbildung oder eines Studiums

- jährliches, regelmäßiges Bruttoeinkommen übersteigt erstmalig die BBG der GRV

- Invaliditätsversorgung der GRV oder AG-finanziert wird reduziert oder fällt weg

Das Gothaer Krankentagegeld: in jedem Fall eine kluge Ergänzung

- Keine zusätzlichen Gesundheitsfragen bei gleichzeitiger Antragstellung mit BU

- Lückenloser Schutz durch garantiert nahtlosen Leistungsübergang zwischen KT und BU

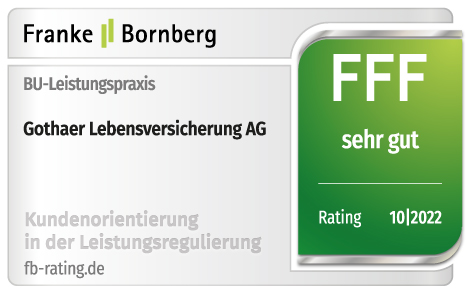

Transparente Leistungspraxis mit einem „FFF“ (sehr gut) von Franke&Bornberg bestätigt

Im Fokus der Analyse steht die Kundenorientierung in der Leistungsregulierung.

Tarifdetails

Tarifdetails

Tarife

An dieser Stelle finden Sie die wichtigsten Merkmale der SBU Plus.

- BU 22 P Gothaer Berufsunfähigkeitsversicherung Plus

- BU 22 SP. Gothaer Berufsunfähigkeitsversicherung Plus mit abgesenkten Anfangsbeiträgen in der Startphase

Einen weiteren Überblick und Vergleich mit anderen BU-Lösungen der Gothaer bietet Ihnen der Verkaufsleitfaden und die Synopse.

Verlängerungsoption ohne erneute Risikoprüfung

Sollte es dazu kommen, dass der Gesetzgeber das Renteneintrittsalter anhebt, so kann der/die Kund*in seinen Vertrag um diese Zeit verlängern und das ohne erneute Risikoprüfung.

Besserstellung im selben Vertrag bei Änderung des Berufs

Wenn die versicherte Person ihre berufliche Tätigkeit ändert, hat der/die Kund*in die Möglichkeit prüfen zu lassen, ob es für ihn/sie dadurch günstiger wird.

Sollte sich dann durch die erneute Risikoprüfung ein Zuschlag oder Ausschluss ergeben oder sollten die neue berufliche Tätigkeit nicht günstiger eingestuft werden, so wird der Vertrag unverändert fortgeführt. Eine Schlechterstellung ist ausgeschlossen.

Starter-Option für Berufsstarter*innen und Existenzgründer*innen

Die Starter-Option ermöglicht dieser Zielgruppe den Einstieg in den notwendigen Berufsunfähigkeitsschutz zu besonders günstigen Anfangsbeiträgen.

So funktioniert die Starter-Option:

Der/Die Kund*in erhält einen reduzierten Anfangsbeitrag in der Startphase. Somit ist der Folgebeitrag günstiger als der Beitrag eines Neuvertrags zu Beginn der Folgephase. Ein frühzeitiger Wechsel in die Folgephase senkt den Folgebeitrag weiter ab. Falls eine Dynamik eingeschlossen wird, greift diese zusammen mit den Nachversicherungsmöglichkeiten mit Beginn der Folgephase.

Pflegebedürftigkeit

BU in Folge von Pflegebedürftigkeit liegt vor, wenn die VP mindestens 4 von 9 fest definierten Verrichtungen des täglichen Lebens für einen festgelegten Zeitraum nicht mehr alleine ausführen kann. Unabhängig davon ist die Pflegebedürftigkeit auch bei schwerer Demenz erfüllt.

Dynamikformen

Die Dynamiksätze der Leistungs- und/oder Beitragsdynamik können unabhängig voneinander gewählt werden. Daher ist es dem/der Kund*in möglich, individuell zu entscheiden, ob und in welcher Höhe er/sie bestimmte Dynamikformen nutzen möchte.

Beitragsdynamik

Durch Inflation und übliche Einkommenssteigerungen im Verlauf eines Arbeitslebens ergeben sich auf Dauer immer wieder Versorgungslücken. Damit diese geschlossen bleiben, können die Beiträge oder die Rentenhöhe über die Beitragszahlungsdauer mit einem vereinbarten Prozentsatz zwischen 3% bis 5% (Beiträge) bzw. zwischen 1% bis 3% (Rentenhöhe) pro Jahr dynamisiert werden. Eine Dynamisierung kann auch alle 2 oder 3 Jahre erfolgen.

Leistungsdynamik der BU-Rente

Zusätzlich zur jährlichen Rentenerhöhung im Leistungsbezug, die aus der Überschussbeteiligung jährlich neu festgelegt wird, kann eine Dynamik zur garantierten Erhöhung der BU-Leistung abgeschlossen werden. Diese deckt das Risiko von inflationsbedingtem Kaufkraftverlust der BU-Rente selbst ab. Die Leistung der BU-Rente erhöht sich um einen garantierten Wert, der je nach Vereinbarung zwischen 1% bis 3% liegt.

Erhöhungsoptionen

Erhöhung bei Berufsstart

Nach erstmaliger Aufnahme einer unbefristeten oder auf mindestens 2 Jahre befristeten beruflichen Tätigkeit nach erfolgreichem Abschluss der Berufsausbildung ist eine Verdoppelung der BU-Leistung ohne Risikoprüfung (Ausnahme: Die finanzielle Angemessenheit dürfen wir prüfen.) möglich. Die Erhöhung darf max. 12.000 Euro jährlich und die in Summe versicherte BU-Jahresrente max. 30.000 Euro betragen.

Anlassabhängige Nachversicherungsoption

Der/Die Versicherte kann bis 15 Jahre vor vereinbartem Ende der Leistungsdauer oder innerhalb der ersten 10 Jahre nach Versicherungsbeginn seine/ihre BU-Rente bei verschiedenen Anlässen ohne erneute Risikoprüfung (Ausnahme: Die finanzielle Angemessenheit dürfen wir prüfen.) erhöhen, z.B.

Heirat, Geburt oder Adoption eines Kindes, Aufnahme einer selbstständigen Tätigkeit oder Aufnahme eines Darlehens zur Finanzierung einer selbstgenutzten Immobilie im Wert von mind. 50.000 EUR. Bei der Erhöhung muss sich die versicherte BU-Rente um mind. 300 EUR und max. 6.000 EUR pro Jahr erhöhen. Die Summe der bei uns versicherten BU-Renten dürfen nach der Erhöhung max. 36.000 EUR pro Jahr betragen. Alle Details regelt §15 der AVB.

Möglichkeiten bei Zahlungsschwierigkeiten

Zahlungsschwierigkeiten können den Verlust des Versicherungsschutzes bedeuten. Daher ist eine Beitragsstundung bis zu 24 Monaten bei vollem Versicherungsschutz möglich. Voraussetzung hierfür ist ein ausreichendes Deckungskapital und eine Restlaufzeit von mindestens 5 Jahren. Wenn die Beiträge aufgrund einer Arbeitslosigkeit, einer Elternzeit oder eines Sabbaticals gestundet werden, verzichten wir auf die Erhebung von marktüblichen Stundungszinsen. Auch bei Stundung während eines Studiums verzichten wir auf diese Zinsen, sofern die versicherte Person nicht älter als 30 Jahre ist. Eine Beitragsreduktion ist unbegrenzt möglich. Die Mindest-BU-Jahresrente muss jedoch 300 Euro betragen. Eine Beitragsfreistellung ist ebenfalls möglich, sofern die BU-Rente mindestens 300 Euro jährlich beträgt. Die Wiederinkraftsetzung nach einer Beitragsfreistellung oder Erhöhung des Beitrags nach Beitragsreduktion ist innerhalb von 6 Monaten ohne erneute Gesundheitsprüfung möglich.

Begrenzungen

Summengrenzen

Maximal absicherungsfähige BU-Rente:

Die maximale BU-Rente beträgt 60.000 Euro jährlich Bei einem Abschluss inklusive einer jährlichen Dynamik von 3% oder einer Dynamik von 5% alle zwei/ drei Jahre reduziert sich die versicherbare Jahresrente auf 36.000 Euro. Bei darüber hinausgehenden Dynamiken reduziert sich die versicherbare Jahresrente auf 30.000 Euro.

Für Studierende kann je nach Studiengang eine monatliche BU-Rente von bis zu 2.000 Euro zzgl. Dynamik (bis zu 5% jährlich) abgesichert werden. Für Auszubildende kann eine monatliche BU-Rente von max. 1.200 Euro zzgl. Dynamik (3% jährlich oder 5% alle zwei Jahre) abgesichert werden.

Ab bestimmten Versicherungs- bzw. Risikosummen sind zusätzliche ärztliche Untersuchungen bzw. Zeugnisse notwendig. Für die Untersuchung kann der/die Arzt*in von der zu versichernden Person frei gewählt werden.

Anbei eine Übersicht der jeweiligen Grenzen:

Risikoprüfung

Finanzielle Risikoprüfung

- Jährliche BU-Rente bis 12.000 Euro: keine Prüfung

- Jährliche BU-Rente ab 12.001 Euro: mit Einkommensangabe

- Jährliche BU-Rente ab 30.001 Euro: mit Selbstauskunft (Formular) inkl. Steuerbescheide und Einkommensnachweise der letzten 3 Jahre

Medizinische Anforderungen

- Jährliche BU-Rente bis 30.000 Euro: Antrag mit Gesundheitsfragen

- Jährliche BU-Rente ab 30.001 Euro: Antrag + ärztliches Zeugnis (mit Untersuchung)

Altersgrenzen

- Mindesteintrittsalter: 15 Jahre

- Höchsteintrittsalter: 57 Jahre*

- Höchstablaufalter der Versicherungs- und Lebensdauer: 67 Jahre

*Ab einem Eintrittsalter von 55 Jahren muss die Beitragszahlungsdauer um min. 2 Jahre gegenüber der Versicherungsdauer verkürzt und als Überschusssystem der Sofortbonus gewählt werden.

Berufsgruppenkonzept mit Zusatzfragen

Die Berufsgruppen-Differenzierung mit Ausrichtung auf die konkrete Tätigkeit führt zu einer starken Wettbewerbspositionierung. Mit Zusatzfragen nach Anteil der kaufmännischen Tätigkeit, körperlicher Belastung, Führungsverantwortung und Ausbildungsabschluss erreichen Ihre Kund*innen oft eine günstigere Berufsgruppe. Die Zusatzfragen werden selbstverständlich nur dann gestellt, wenn auch tatsächlich eine Verbesserung möglich ist.

Formulare

Formulare

Angebot und Antrag

Risikofragebögen

Vertriebs- und Fachinformation

Info- und Werbematerial

Allgemeine Verwaltung

Weitere Optionen