Premium-Leistungen

Leistungsstarke AU-Klausel:

Leistungsstarke AU-Klausel: Die vereinbarte Leistung erfolgt bereits, wenn für mind. 3 Monate und voraussichtlich weitere 3 Monate eine ununterbrochene Krankschreibung vorliegt für insgesamt bis zu 36 Monate. Als Nachweis dienen die ärztlichen AU-Bescheinigungen (darunter muss mind. eine Bescheinigung von einem Facharzt/ einer Facharzt*in ärztin sein). Ein Antrag auf Berufsunfähigkeitsleistungen muss nicht zeitgleich gestellt werden.

Work-Life-Balance-Option

Arbeitszeit und Rente können flexibel im gleichen Verhältnis zueinander reduziert werden.

Bei Anhebung der Arbeitszeit kann die BU-Rente maximal im gleichen Verhältnis ohne erneute Risikoprüfung wieder erhöht werden.

Familienperspektive: Anwartschaft für eine Risikolebensversicherung

Mit Abschluss der SBU Premium sichert sich der Kunde/ die Kundin eine Anwartschaft auf eine Risikolebensversicherung von bis zu 200.000 EUR ohne Risikoprüfung zu folgenden Anlässen:

- ein Kind der versicherten Person wird geboren oder die versicherte Person adoptiert ein unterhaltsberechtigtes Kind.

- die versicherte Person nimmt ein Darlehen im Wert von mindestens 50.000 EUR zur einer selbstgenutzten Immobilie auf.

Überbrückungsgeld

Im Leistungsfall zahlt die Gothaer unverzüglich bis zu 5 Monate befristete Rente aus, sofern ein ärztliches Gutachten zur Feststellung der BU erforderlich ist. Bei einer Ablehnung müssen die erhaltenen Renten nicht zurückgezahlt werden.

Infektionsklausel für alle Berufe

Die Gothaer leistet auch, wenn der Beruf wegen Infektionsgefahr zu mind. 50 % nicht mehr ausgeübt werden kann. Für Ärzte/ Ärztinnen und Personen, die Patient/innen betreuen, greift die Leistung bereits, wenn keine Patient/innen mehr versorgt werden dürfen.

Soforthilfe bei Krebserkrankung für 18 Monate.

Krebs zählt mit zu den häufigsten Ursachen für Berufsunfähigkeit in allen Altersklassen. Hier reicht ein einfacher Nachweis und die Kundinnen und Kunden erhalten sofort die vereinbarte BU-Rente für 18 Monate – ohne Prognosezeitraum und auch dann, wenn sich der Gesundheitszustand wieder verbessert.

Gegenüber dem Wettbewerb sticht die Regelung der Gothaer insbesondere durch zwei Dinge hervor: zum einen die Erweiterung auf eine Immunzellentherapie, aber zum anderen vor allem durch die Leistungsdauer von 18 Monaten.

Verlängerungsoption ohne erneute Risikoprüfung

Sollte es dazu kommen, dass der Gesetzgeber das Renteneintrittsalter anhebt, so kann die Kundin oder der Kunde seinen Vertrag um diese Zeit verlängern und das ohne erneute Risikoprüfung.

Besserstellung – innerhalb der ersten 5 Jahre ohne Risikoprüfung

Wenn die versicherte Person ihre berufliche Tätigkeit ändert, hat der/die Kund*in in den ersten 5 Versicherungsjahren die Möglichkeit ohne erneute Risikoprüfung prüfen zu lassen, ob es für ihn/sie dadurch günstiger wird.

Zusätzlich ist für Studierende und Auszubildende die Umstufung bei erstmaliger Aufnahme eines Berufes ohne Risikoprüfung möglich. Die Meldefrist beträgt 12 Monate.

Nach Ablauf von 5 Jahren ist die Günstigerprüfung mit erneuter Risikoprüfung möglich.

Sollte sich dann durch eine erneute Risikoprüfung ein Zuschlag oder Ausschluss ergeben oder sollte die neue berufliche Tätigkeit nicht günstiger eingestuft werden, so wird der Vertrag unverändert fortgeführt. Eine Schlechterstellung ist ausgeschlossen.

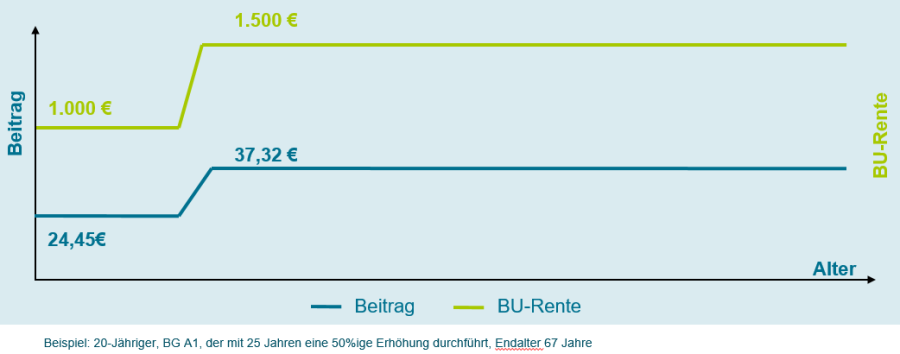

Starter-Option für Berufsstarter*innen und Existenzgründer*innen

Die Starter-Option ermöglicht dieser Zielgruppe den Einstieg in den notwendigen Berufsunfähigkeitsschutz zu besonders günstigen Anfangsbeiträgen.

So funktioniert die Starter-Option:

Nach Ablauf der Startphase erhöht sich die Leistung um den in der Police vereinbarten Prozentsatz (max. um 100 Prozent der Startrente). Der Zahlbeitrag wird ab diesem Termin ebenfalls angepasst.

Innerhalb der Startphase kann nach Aufnahme einer unbefristeten Tätigkeit grundsätzlich die Startphase auch vorzeitig beendet werden.

Widerspricht der/die Kund*in der ursprünglich vereinbarten Renten- und Beitragsanpassung, bleiben die Werte im Vertrag unverändert.

Kapitalleistung bei

- Wiedereingliederung (eine BU-Jahresrente, bis zu 15.000 Euro)

- Umorganisation für Selbstständige (halbe BU-Jahresrente, bis zu 12.000 Euro)

- Berufsunfähigkeit (Übernahme der Kosten für einen Rehamanager sowie die Kosten für ambulante bzw. stationäre Rehamaßnahmen zur Minderung der Ursachen für eine Berufsunfähigkeit in Höhe von insgesamt 9 Monatsrenten, max. 10.000 Euro)

- bei erstmaliger unfallbedingter Berufsunfähigkeit (einmalige Zahlung von drei BU-Renten, bis zu 3.000 Euro)

Neu seit 15.9.: Krisenairbag

Wir beteiligen uns einmalig an den Kosten einer psychotherapeutischen Krisenintervention, wenn die versicherte Person eine Lebenskrise erleidet. Insgesamt übernehmen wir hierfür Kosten von bis zu maximal 1.000 Euro. Zur Einreichung dieser Leistung stellen wir Ihnen im Druckstückverzeichnis einen speziellen Leistungsantrag (Druckstücknr. 450419) bereit – bitte nutzen Sie diesen für eine reibungslose Bearbeitung.

Lebenslange Pflegerente

Wenn aufgrund von Pflegebedürftigkeit die Berufsunfähigkeit vor dem 45. Lebensjahr eintritt und sie ununterbrochen bis zum Ende der Leistungsdauer (mindestens bis zum vollendenden 60. Lebensjahr) besteht, geht diese Rente in eine lebenslange Altersrente über.

Pflegebedürftigkeit

Berufsunfähigkeit in Folge von Pflegebedürftigkeit liegt vor, wenn die versicherte Person mindestens 4 von 9 fest definierten Verrichtungen des täglichen Lebens für einen festgelegten Zeitraum nicht mehr alleine ausführen kann. Unabhängig davon ist die Pflegebedürftigkeit auch bei schwerer Demenz oder Verrichtungen des täglichen Lebens erfüllt.

Dynamikformen

Die Dynamiksätze der Leistungs- und/oder Beitragsdynamik können unabhängig voneinander gewählt werden. Daher ist es dem/der Kund*in möglich, individuell zu entscheiden, ob und in welcher Höhe er/sie bestimmte Dynamikformen nutzen möchte.

Beitragsdynamik

Durch Inflation und übliche Einkommenssteigerungen im Verlauf eines Arbeitslebens ergeben sich auf Dauer immer wieder Versorgungslücken. Damit diese geschlossen bleiben, können die Beiträge über die Beitragszahlungsdauer mit einem vereinbarten Prozentsatz zwischen 3% bis 5% pro Jahr dynamisiert werden. Eine Dynamisierung kann auch alle 2 oder 3 Jahre erfolgen. Auszubildende können eine jährliche Beitragsdynamik von bis zu 3% oder darüber hinaus bis zu 5% alle 2 oder 3 Jahre vereinbaren.

Leistungsdynamik der BU-Rente

Zusätzlich zur jährlichen Rentenerhöhung im Leistungsbezug, die aus der Überschussbeteiligung jährlich neu festgelegt wird, kann eine Dynamik zur garantierten Erhöhung der BU-Leistung abgeschlossen werden. Diese deckt das Risiko von inflationsbedingtem Kaufkraftverlust der BU-Rente selbst ab. Die Leistung der BU-Rente erhöht sich um einen garantierten Wert, der je nach Vereinbarung zwischen 1% bis 3% liegt.

Umstufungsmöglichkeit für Schüler*innen

Schüler*innen haben eine einmalige Umstufungsmöglichkeit bei erstmaliger Aufnahme eines Berufes, einer Ausbildung oder eines Studiums.

Zusätzlich zu dieser Umstufungsmöglichkeit gilt selbiges einmalig bei einem Wechsel der Schulform und dadurch günstigerer Eintufung.

nachträglicher Dynamikeinschluss für Schüler*innen und Berufsstartende

Schüler*innen und Berufsstartende haben die Möglichkeit eine Beitragsdynamik (bis max. 5%) nachträglich einzuschließen.

Erhöhungsoptionen

Erhöhung bei Berufsstart

Nach erstmaliger Aufnahme einer unbefristeten oder auf mindestens 2 Jahre befristeten beruflichen Tätigkeit nach erfolgreichem Abschluss der Berufsausbildung ist eine Verdoppelung der BU-Leistung ohne Risikoprüfung (Ausnahme: Die finanzielle Angemessenheit dürfen wir prüfen.) möglich. Die Erhöhung darf bis zu 18.000 Euro jährlich und die in Summe versicherte BU-Jahresrente max. 48.000 Euro betragen. Zusätzlich kann bei Berufsstart eine Beitragsdynamik bis zu 5% pro Jahr eingeschlossen werden.

Anlassunabhängige Nachversicherungsoption

Der/Die Versicherte kann innerhalb der ersten 15 Jahre nach Versicherungsbeginn unabhängig von einem bestimmten Ereignis alle fünf Jahre ab Versicherungsbeginn zum jeweiligen Stammtag die bestehende Berufsunfähigkeitsrente bis zu einer Jahresrente von 48.000 Euro ohne erneute Risikoprüfung (Ausnahme: Die finanzielle Angemessenheit dürfen wir prüfen.) erhöhen. Bei der Erhöhung muss sich die versicherte BU-Rente um mind. 300 EUR und bis zu 6.000 EUR pro Jahr erhöhen.

Die gesamten bei uns versicherten Berufsunfähigkeitsrenten dürfen nach einer Erhöhung maximal 48.000 EUR pro Jahr betragen.

Innerhalb von fünf Jahren darf die versicherte Berufsunfähigkeitsrente insgesamt um maximal 12.000 EUR pro Jahr erhöht werden. Dabei sind auch anlassunabhängige Erhöhungen sowie die Erhöhung bei Berufsstart zu berücksichtigen. Alle Details regelt §21 der AVB.

Anlassabhängige Nachversicherungsoption- mit Optimierung zum 15.9.

Der/Die Versicherte kann vor Vollendung des 51. Lebensjahres mind. innerhalb der ersten 10 Jahre nach Versicherungsbeginn seine BU-Rente bei verschiedenen Anlässen ohne erneute Risikoprüfung (Ausnahme: Die finanzielle Angemessenheit dürfen wir prüfen.) erhöhen. Dazu zählen z. B. Heirat, die Geburt oder Adoption eines Kindes, oder Aufnahme einer selbstständigen Tätigkeit oder Aufnahme einer selbstständigen Tätigkeit oder Aufnahme eines Darlehens im Wert von mindestens 50.000 EUR zur Finanzierung einer selbst genutzten Immobilie oder NEU seit 15.9. einer gewerblichen Niederlassung. Bei der Erhöhung muss sich die versicherte BU-Rente um mind. 300 EUR und bis zu 12.000 EUR pro Jahr erhöhen.

Die Summe der bei uns versicherten BU-Renten dürfen nach der Erhöhung max. 36.000 EUR pro Jahr betragen. Eine über diese Grenze hinausgehende Erhöhung ist mit einer neuen vollständigen Gesundheitsprüfung auf maximal insgesamt 60.000 EUR pro Jahr für die bei uns versicherten BU-Renten möglich. Alle Details regelt §21 der AVB.

Karrieregarantie - auch für Selbstständige- mit Optimierung zum 15.9.

Bei Erhöhung des regelmäßigen Bruttoeinkommen der versicherten Person um mind. 5% zum Vormonat, kann die BU-Rente ohne erneute Risikoprüfung ebenfalls max. im selben Verhältnis erhöht werden.

Für Selbstständige gilt:

Bei Erhöhung des durchschnittlichen Gewinns vor Steuern der versicherten Person der letzten 3 Jahre um mind. 10%, kann die BU-Rente ohne erneute Risikoprüfung ebenfalls max. im selben Verhältnis erhöht werden. Bei wiederholter Ausübung gilt als Maßstab der geltend gemachte Gewinn vor Steuern bei erstmaliger Ausübung der Option.

Die Erhöhung ist mehrmals und bis zu einer Höhe von 72.000 EUR gesamter versicherter BU-Jahresrente möglich.

Neu seit 15.9.: Für Ärzte, andere Kammerberufe und Ingenieure sogar bis zu 90.000 EUR BU-Jahresrente. Voraussetzung für das Ausüben der Karrieregarantie ist unter anderem, dass das regelmäßige Bruttoeinkommen bzw. der Gewinn vor Steuern sich nach Abschluss des Versicherungsvertrages erhöht hat. Als Zeitpunkt des Vertragsabschlusses gilt dabei das Datum, an welchem wir den Versicherungsschein ausgestellt haben. Zudem darf die versicherte Person das 51. Lebensjahr noch nicht vollendet haben. Alle Details regelt der §21 der AVB.

Anlagekonfigurator und Fondsauswahl

Nutzen Sie unseren Anlagekonfigurator, um die richtige Fondsauswahl zu treffen. Hier finden Sie für das Neu- und Bestandsgeschäft alle wählbaren Fonds. Mit dem Anlagekonfigurator erhalten Sie neben allen relevanten Informationen auch die Möglichkeit ein oder mehrere Portfolien zu entwickeln und miteinander zu vergleichen.

Überschussermittlung und Überschussbeteiligung

Die Überschussbeteiligung hängt davon ab, wie oft und in welcher Höhe wir Leistungen erbringen sowie von der Entwicklung der Kosten. Prognosen über einen längeren Zeitraum sind daher nicht möglich. Wir bieten eine sofortige Überschussbeteiligung, so dass der Kunde frühzeitig von einer positiven Fondsentwicklung profitiert. Die Finanzierung des Versicherungsschutzes erfolgt aus dem Fondsvermögen entsprechend dem tatsächlichen Bedarf. Darüber hinaus gibt es eine zusätzliche Überschussbeteiligung bei Berufsunfähigkeit (jährlich steigende Gewinnrente). Diese beginnt frühestens ein Jahr nach Eintritt der Berufsunfähigkeit und wird zusammen mit der Berufsunfähigkeitsrente gezahlt.

Vertragsüberprüfung

Die Wertentwicklung des Fondsvermögens und die Höhe der Überschussbeteiligung sind nicht vorhersehbar. Aus diesem Grund wird eine jährliche Vertragsüberprüfung durchgeführt. Die Vertragsüberprüfung erfolgt auch nach einer Zahlungsunterbrechung, Beitragsreduktion, Beitragsfreistellung oder bei Wiederaufnahme der Beitragszahlung nach Zahlungsunterbrechung/ Beitragsfreistellung. Ist die Wertentwicklung des Fondsvermögens oder die Höhe der Überschussbeteiligung niedriger als angenommen, kann der vereinbarte Beitrag möglicherweise nicht ausreichen, um den Versicherungsschutz über die gesamte Versicherungsdauer aufrechtzuerhalten. Sofern ein um mind. 10% höherer Beitrag zur Aufrechterhaltung des vereinbarten Versicherungsschutzes nötig ist, wird der/die Kund*in umgehend informiert. Wir bieten dem/der Versicherungsnehmer*in dann folgende Möglichkeiten an:

- Beitragshöhe entsprechend anzupassen

- Versicherungsschutz entsprechend anzupassen

- Beitragshöhe und den Versicherungsschutz unverändert zu lassen - hier besteht die Gefahr, dass der Versicherungsschutz vor Ablauf der ursprünglich vereinbarten Versicherungsdauer erlischt. (nicht bei außerplanmäßiger Vertragsüberprüfung)

- Fondsvermögen durch eine einmalige Zuzahlung aufzustocken, um den Versicherungsschutz unverändert aufrechtzuerhalten

Die Vertragsprüfung bietet daher eine größtmögliche Sicherheit für den Kunden.

Kündigung und Rückkaufswert

Eine Kündigung ist jederzeit zum nächsten Monatsersten möglich.

In diesem Fall erstatten wir den um einen Abzug verringerten Rückkaufswert, der dem Zeitwert des Fondsvermögens entspricht.

Anstelle der Auszahlung des Rückkaufswertes kann auf Wunsch des Kunden und gegen Gebühr auch die Übertragung der Fondsanteile erfolgen.

Möglichkeiten bei Zahlungsschwierigkeiten

Zahlungsschwierigkeiten können den Verlust des Versicherungsschutzes bedeuten. Daher ist eine Zahlungsunterbrechung bis zu 24 Monaten möglich. Voraussetzung hierfür ist ein Fondsvermögen, das mindestens der Summe der durch die Zahlungsunterbrechung entfallenden Beiträge entspricht. Eine Beitragsreduktion ist unbegrenzt möglich. Die herabgesetzte BU-Jahresrente muss nach außerplanmäßiger Vertragsüberprüfung jedoch mind. 300 Euro betragen. Eine Beitragsfreistellung ist ebenfalls möglich, sofern die beitragsfreie BU-Rente mindestens 300 Euro jährlich beträgt. Die Wiederinkraftsetzung nach einer Beitragsfreistellung oder Erhöhung des Beitrags nach Beitragsreduktion ist innerhalb von 24 Monaten ohne erneute Risikoprüfung möglich.

Begrenzungen

Summengrenzen

Maximal absicherungsfähige BU-Rente:

Die maximale BU-Rente ohne oder inkl. einer jährlichen Dynamik von 3% oder einer Dynamik von 5% alle zwei/ drei Jahre beträgt 60.000 Euro jährlich. Bei einem Abschluss einer darüber hinausgehenden Dynamik reduziert sich die versicherbare Jahresrente auf 36.000 Euro.

Für Studierende kann je nach Studiengang eine monatliche BU-Rente von bis zu 2.000 Euro zzgl. einer Dynamik bis zu 5% jährlich abgesichert werden. Für Auszubildende kann eine monatliche BU-Rente von bis zu 1.500 Euro zzgl. einer von Dynamik von 3% jährlich oder 5% alle zwei Jahre abgesichert werden.

Ab bestimmten Versicherungs- bzw. Risikosummen sind zusätzliche ärztliche Untersuchungen bzw. Zeugnisse notwendig. Für die Untersuchung kann der Arzt oder die Ärztin von der zu versichernden Person frei gewählt werden.

Anbei eine Übersicht der jeweiligen Grenzen:

Finanzielle Risikoprüfung

- Jährliche BU-Rente bis 18.000 Euro: keine Prüfung

- Jährliche BU-Rente ab 18.001 Euro: mit Einkommensangabe

- Jährliche BU-Rente ab 36.001 Euro: mit Selbstauskunft (Formular) inkl. Steuerbescheide und Einkommensnachweise der letzten 3 Jahre

Finanzielle Angemessenheit

- bis zu einem Bruttojahreseinkommen von 85.000 EUR: bis zu 70%

- ab einem Bruttojahreseinkommen von 85.001 EUR: bis zu 50% vom übersteigendem Einkommensteil

Medizinische Anforderungen

- Jährliche BU-Rente bis 36.000 Euro: Antrag mit Gesundheitsfragen

- Jährliche BU-Rente ab 36.001 Euro: Antrag + ärztliches Zeugnis mit Labor

Altersgrenzen

- Mindesteintrittsalter: 15 Jahre

- Höchsteintrittsalter: 57 Jahre*

- Höchstablaufalter der Versicherungs- und Lebensdauer: 67 Jahre

*Bei einigen Beamtenberufen gibt es Einschränkungen beim Höchstablaufalter.

Berufsgruppenkonzept mit Zusatzfragen

Die Berufsgruppen-Differenzierung mit Ausrichtung auf die konkrete Tätigkeit führt zu einer starken Wettbewerbspositionierung. Mit Zusatzfragen nach Anteil der kaufmännischen Tätigkeit, körperlicher Belastung, Führungsverantwortung und Ausbildungsabschluss erreichen Ihre Kund*innen oft eine günstigere Berufsgruppe. Die Zusatzfragen werden selbstverständlich nur dann gestellt, wenn auch tatsächlich eine Verbesserung möglich ist.